老後の資金が2,000万必要だと言われることが増えました。

実際のところ本当なのか真剣に調べてみました。

というのも私は45歳で人生も折り返し地点を過ぎたと思ったことや家族もいるのでそろそろ真面目に考えなくちゃいけないなと思うようになったからです。

考えた結果、iDeCoで積み立てるという選択肢を選びました。

iDeCoに加入して1年以上たちましたが、当時周りでiDeCoに加入している人は誰もいませんでしたので、自分で調べました。

実際の資産がどのように推移したのか、また何故iDeCoを選んだのかデータを交えて記事を書きました。

誰かの役に立てたら幸いです。

Contents

老後にかかるお金のデータ

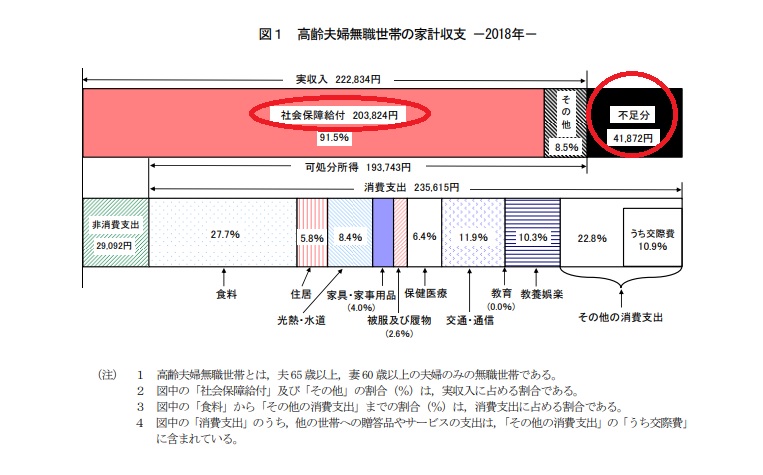

総務省の家計収支のページをみると高齢無職世帯の家計収支が月々どのくらいの生活費を必要としているのかが分かります。

けっこう思ったより厳しいなと思いました。

では掘り下げてみましょう。

えっ!?65歳から生活費が毎月4万円足らない...

総務省の高齢無職世帯の家計収支(2018年度)から出典。

以上のデータを見てみると夫婦2人で社会保障給付が約20万なんですね。

一人あたり10万。

思ったより少ないですが、我々の世代にはもっと少なくなることが予想されています。

支出の額も参考になります。

すると、、、なんと不足金額が毎月約4万円なんですね。

つまり、何かを切り詰めなくてはならないか、働かなければならないのでしょう。

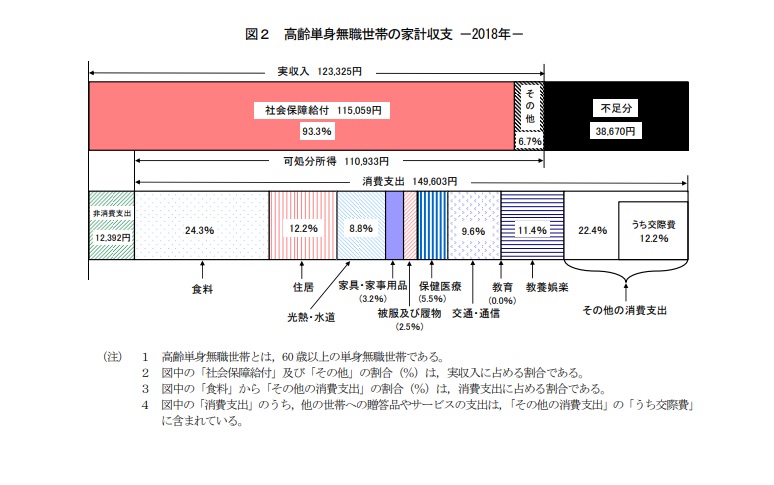

単身高齢世帯も参考に貼っておきます。

実際に国民年金がどのくらい支払われるか確認してみよう

日本年金機構の年金見込額試算表で確認できます。

私もとりあえず確認してみました。

私は若い頃にだいぶプラプラしていて、結果としてブラック会社請負人のような人生となってしまっているので、年金見込額を目で見ると現実は痛いなと思わざるを得ませんでした(涙)。

結論としては自分で老後の資産を作らないと足りないなと思いました。

不足分をどのように補うのか選択肢としてのiDeCo

iDeCoに加入すると節税できると聞いたのは比較的最近です。

いずれにせよ何かしら手を打たなければならないので、すでに早くはないけどやらないよりはマシだろうと44歳の時に始めました。

驚くほどお得なiDeCoの3つの税制メリット

iDeCoに加入すると驚くほど節税ができます。

①拠出時

②運用時

③受け取り時

とそれぞれに税制上の恩恵があります。

一つ一つ見ていきましょう!

①拠出時に所得税と住民税が安くなる!

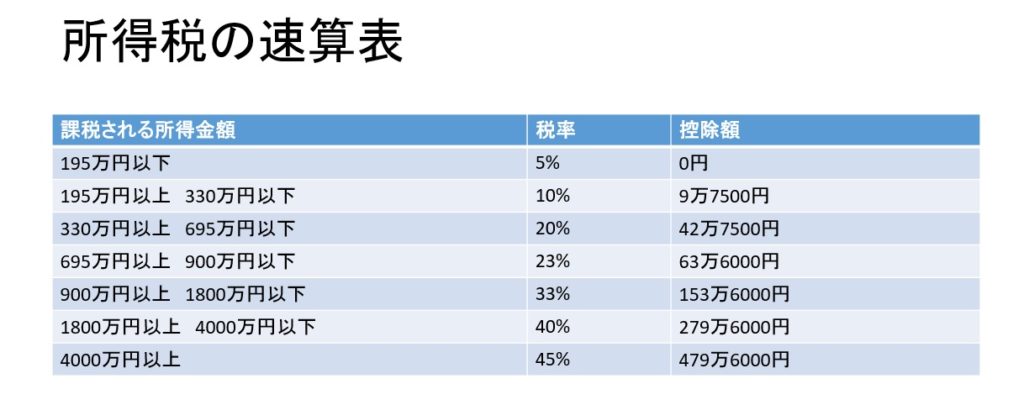

まず最初に皆さんは所得税と住民税の税率がどのように決まっているか知っていましたか?

どうやら所得税は収入の額で税率が決まることが分かりました。

以下に速算表です。

住民税は一律で収入額の10%という事でした。

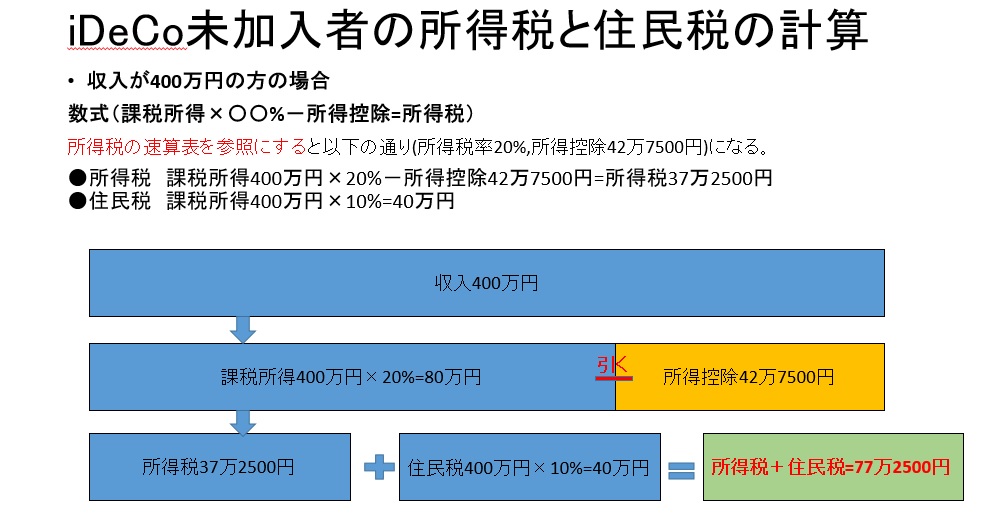

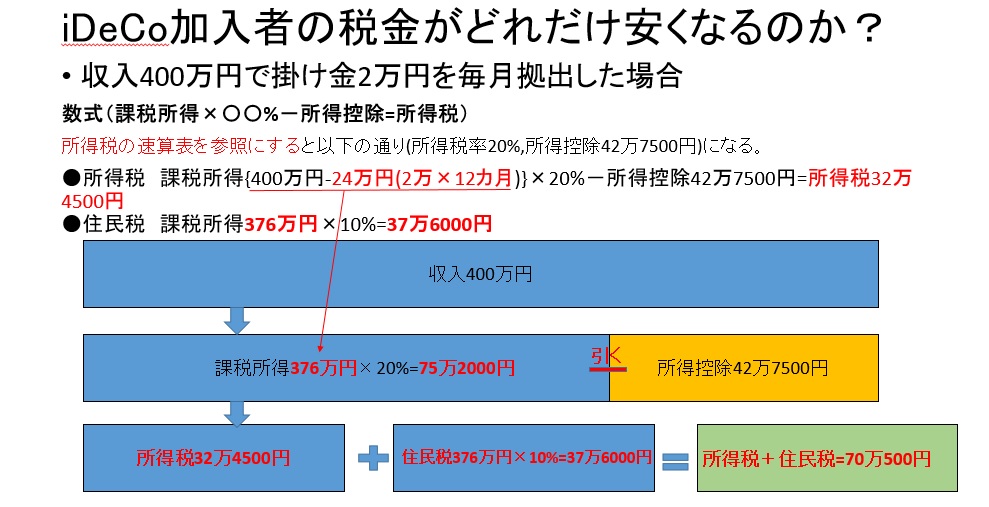

では続いて年収が400万円の方のiDeCoが未加入な場合の所得税と住民税を見てみましょう。

ちなみに数式も載せましたので皆さんもご自分の収入に照らし合わせてみて下さい。

iDeCo未加入者の所得税と住民税の計算

ではiDeCoに加入するとどのくらいの税制メリットが受けられるのでしょう。

比較してみましょう!

iDeCo加入者の所得税と住民税の計算(どのくらい安くなるのか?)

つまりiDeCoに加入して月額2万円拠出した場合は年間7万2000円(77万2500円-72万500円)も税金が安くなるんですね!

うーむ。私は45歳なので後15年加入したとしても7万2000円×15年=108万円の税制メリットがあるわけですね。

ただし、所得税は年末調整で戻ってくるのに対し、住民税は翌年に安くなるという違いがあります。

これだけでも加入するには十分かもしれませんが、さらに税制メリットが受けられるのです。

②運用益が非課税となる!

通常、投資信託の利益にも税金がかかりますが、iDeCoでは運用益に税金がかかりません。

これはやっぱり大きいと思います。

「複利の力」は「元本+利息」に利息がつくわけですから利息に利息が掛けられていって、利益が非課税となるわけですから年数が経てば経つほど利益は雪だるま式に増えて行きます。

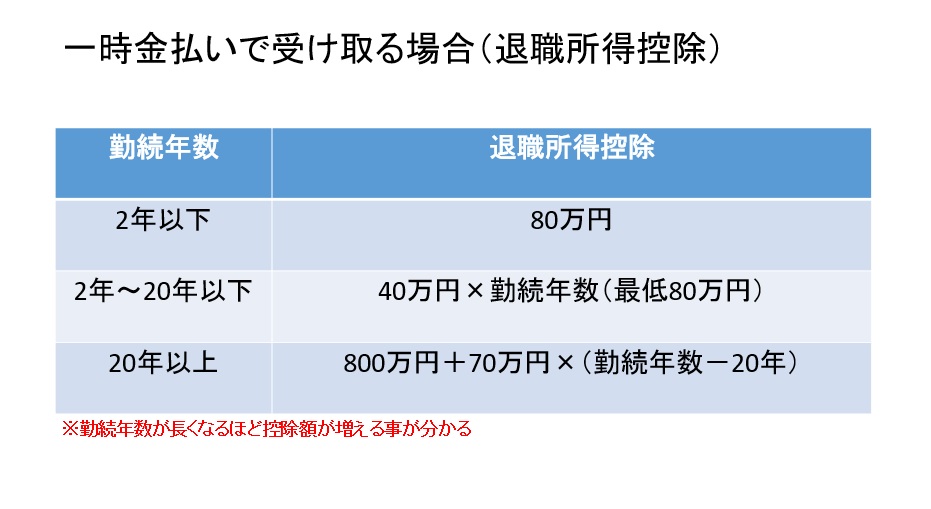

③受け取り時も控除が受けられる!

iDeCoは拠出・運用で資産を形成したのちに、資産を受け取るときに課税が発生します。

受け取る時の控除の仕方が2パターンあります。

受け取る前に、シュミレーションしておく必要がありますね。

特に一時金で受け取る退職控除の場合は勤続年数が大きく関係してきます。

私は現在所属している会社に最後まで在籍しているか分からないので、掛け金も最大で拠出していません。

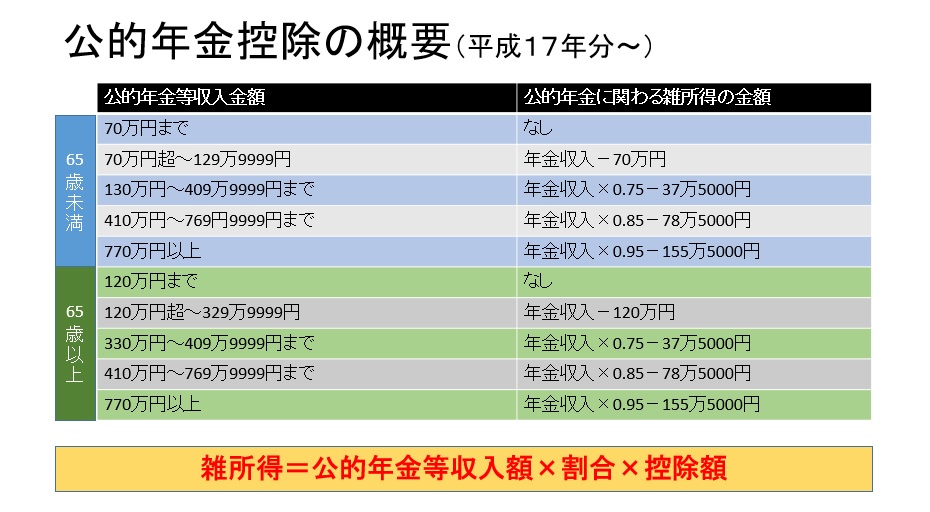

私は公的年金控除で受け取る可能性が高いですね。

出口戦略は考えておかねばなりません。

65歳以上で公的年金収入が年間330万円以上410円未満の場合は雑所得が「年金収入×0.75%-37万5000円で計算されて総合課税の対象となりますので、60歳から64歳までに受け取るのが良いと思います。

iDeCoのデメリット

60歳まで引き出せないこと

iDeCoは節税の面で大きいメリットがありますが、自分で年金を作るための制度ですので、60歳までお金を引き出せないというデメリットがあります。

また会社に勤務している場合は、退職などすると払えない金額設定をしてしまったり、途中解約すると節税メリットを十分に受けられないというのがデメリットとして大きいと思います。

iDeCoの注意点

ふるさと納税との併用に関して

iDeCoで拠出した金額は全額が所得税控除となります。

そのため、ふるさと納税の寄付金の上限額はiDeCoに拠出した分、下がります。

なぜなら、ふるさと納税の寄付金上限額は所得によって決まるからです。

注意が必要です。

住宅ローン控除との併用に関して

「所得税+住民税」合計と「住宅ローン控除額」のバランスに注意が必要です。

両方を比較して「住宅ローン控除」>「所得税+住民税」の場合、残った住宅ローン控除が使える場所がなくなり、恩恵が十分受けれなくなるのです。

所得が高い人は問題ないのですが、所得が低い人はそれぞれの税率も高くないので注意が必要です。

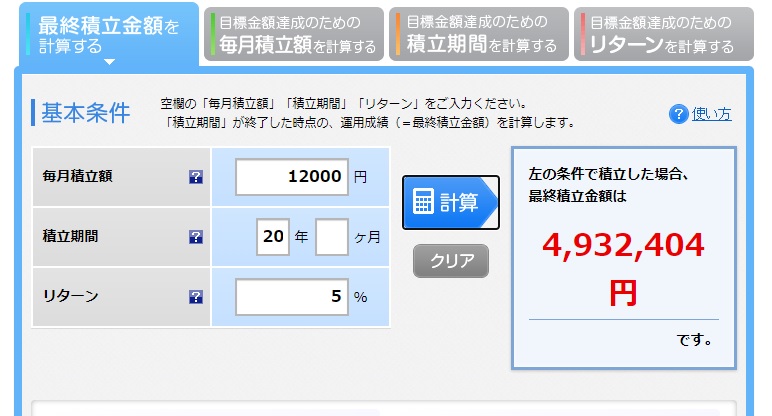

20年運用してiDeCoで受け取れる額の試算

私は楽天証券でiDeCoを運用しています。

ですので、楽天証券の積み立て簡単シュミレーションで年金がどのくらい受け取れるのかシュミレーションしてみました。

本当は上限額である2万3000円積み立てたいのですが、先の事は分からないので、仮に転職活動をせざるを得なくなった時に負担にならない額に設定しました。

足らない額は積立NISAで積み立てるという戦略を選びました。

実際iDeCoに加入して毎月積み立ててみた体験談とデータ

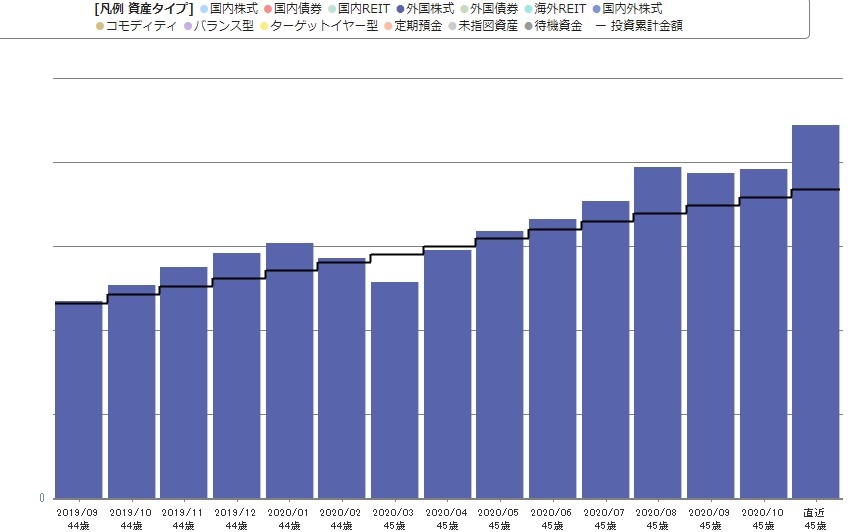

金額はふせていますが1年間iDeCoに加入した私の財務グラフです。

3月はコロナがありました。

11月からは日経平均が2万6000円を超えてきたというバブルがありました。

こうしてみると銀行に預けているのが馬鹿らしくなります。

運用利回りは12月の時点で19%を超える日も多々ありました。

3月のように落ち込む時にはその分安く株が買えているので後に大きく帰ってくると思います。

歴史上、世界経済の株価は右肩上がりです。

問題は引き下ろしたい時に不況でないことを祈るばかりです。

それでも銀行に預けているよりは大きく恩恵があるのではないでしょうか?